개인연금 VS 연금저축, 어떤 것을 선택해야 하나요? (2)

연금저축은 연금저축은 크게 연금신탁(은행 취급),

연금저축보험(보험사 취급), 연금펀드(증권사 취급)로 구분됩니다.

따라서, 각 상품별 특징과 약관을 꼼꼼하게 비교하고,

투자성향과 재무상황에 따라 선택하세요!

연금저축은 황금기를 대비할 수 있는 좋은 방법입니다.

연금저축을 하게 되면 복리 이자, 배당금, 추가 납입, 납입 연기,

다른 금융 기관으로의 이전 기능 등 여러 가지 이점이 있습니다.

연금저축의 장점은?

1. 복리 이자와 배당금 지급

연금저축은 이자율이 상승하면 연금과 환급금도 증가합니다.

또한, 연금저축 기간이 길수록 복리 효과는 더 커집니다.

일부 금융회사는 실적에 따라 배당을 지급하는 퇴직연금 상품을 제공합니다.

배당을 제공하지 않을 수도 있지만

배당금 지급형 상품보다 높은 이자율을 제공하고 있습니다.

2. 추가납입, 납입유예 가능

연금저축은 개인연금처럼 중도인출이 없기 때문에 추가납입이 가능합니다.

최초 납입 금액의 최대 2배까지 추가 납입이 가능하므로

추가납입 제도를 활용하면 보험료에서 수수료만 제외하고 적립되어

운용되고, 환급률을 높일 수 있습니다.

또한, 연금저축은 보험료 납입 일시중지(납입유예)가 가능합니다.

만약, 보험료 납입을 중단해야 할 상황이 있을 경우

1회 신청 시 1년까지, 보험료 납입기간 중 최대 3회 납입유예가 가능합니다.

납입유예 기간 동안에는 납부기간이 연장되고,

절감된 금액에서 대체 공제를 받을 수 있습니다.

3. 만 55세 이후부터 연금으로 전환 가능

연금저축의 가입자 나이와 납입기간에 따라 다르지만

만 55세 이후부터 연금으로 전환이 가능합니다.

연금저축의 단점은?

분리과세

개인연금과 퇴직연금 합산 금액이 연간 1,200만원 초과하는 경우

종합과세를 받거나

수령액의 16.5% 세율 분리과세를 선택해 세금을 납부해야 합니다.

결론

지금까지 연금저축에 대해서 자세하게 알아보았습니다.

연금저축 또는 개인연금을 선택하기 전에

개인의 위험 감내 능력, 재정 상황, 이자율, 세금 등

다양한 요소를 신중하게 고려해야 합니다.

또한, 금융 전문가의 조언과 여러 정보에 입각한 결정을 내리고

노후를 잘 준비할 수 있습니다.

각 상품별 특징을 꼼꼼하게 확인하고,

나에게 맞는 노후준비 방법을 고려해서 똑똑하게 노후준비 합시다!

&함께 보면 좋은 글

은행연합회 소비자포털 - 퇴직연금운용 상품 비교

노후대비를 위한 필수 상식, 연금저축 VS IRP(개인형퇴직연금)

금융꿀팁 200선 - 보험상품은 소득수준, 가입목적 등을 충분히 고려 하세요!

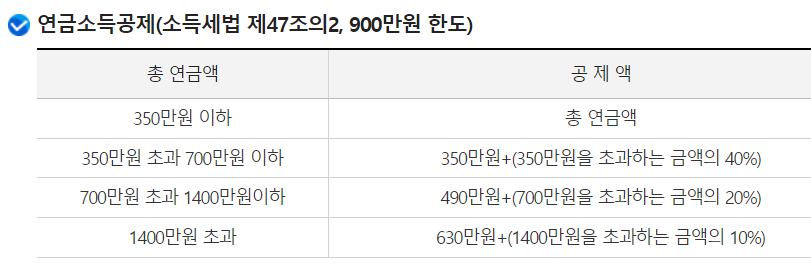

국세청 국세신고안내 - 연금소득금액 계산방법